Theo Thông tư mới với các nội dung sửa đổi, các tổ chức tín dụng được cơ cấu lại thời hạn trả nợ đối với số dư nợ của khoản nợ phát sinh trước ngày 10/6/2020 từ hoạt động cho vay, cho thuê tài chính; Khoản nợ phát sinh nghĩa vụ trả nợ gốc, lãi trong thời gian từ ngày 23/1/2020 đến 31/12/2021; Khoản nợ được các tổ chức tín dụng đánh giá khách hàng không có khả năng trả nợ đúng hạn theo hợp đồng, thỏa thuận do bị ảnh hưởng của dịch COVID -19…

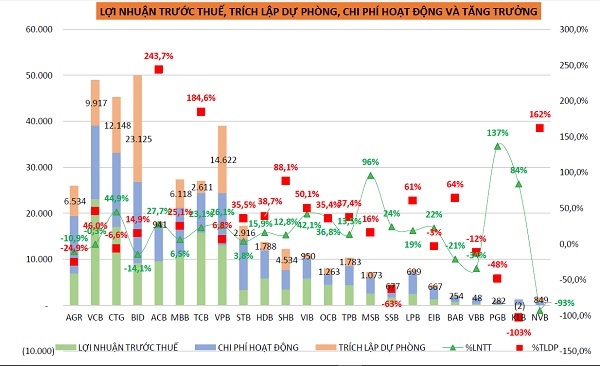

Các ngân hàng có sự phân hóa trích lập dự phòng rủi ro trong 2020 (Biểu đồ: Số liệu của 23 ngân hàng lớn)

Thời gian cơ cấu lại thời hạn trả nợ (kể cả trường hợp gia hạn nợ) phải phù hợp với mức độ ảnh hưởng của dịch COVID-19 đối với khách hàng và không vượt quá 12 tháng kể từ ngày được hưởng chính sách ưu đãi này. Việc cơ cấu lại thời hạn trả nợ cho khách hàng được thực hiện đến hết ngày 31/12/2021.

Như vậy, cơ cấu thời gian trả nợ kéo dài đến hết năm 2021 đúng như đa số góp ý trước đó, đủ để các tổ chức tín dụng xem xét tạo thuận lợi cho khách hàng và đủ để khách hàng xoay xở khắc phục ảnh hưởng của COVID-19, đáp ứng nghĩa vụ với các ngân hàng. Kết thúc 2021 cũng là khoảng thời gian theo đánh giá có tính kì vọng, COVID -19 sẽ thực sự trong tầm kiểm soát của Việt Nam và cả nhiều quốc gia khi chiến lược vaccine đã bắt đầu phủ sóng.

Thông tư 03/2021 cũng quy định tổ chức tín dụng quyết định miễn, giảm lãi suất và phí theo quy định nội bộ đối với dư nợ của khoản nợ phát sinh trước ngày 10/6/2020 từ hoạt động cấp tín dụng mà nghĩa vụ trả nợ gốc và lãi đến hạn thanh toán trong khoảng thời gian từ từ ngày 23/1/2020 đến 31/12/2021 và khách hàng không có khả năng trả nợ đúng hạn do doanh thu, thu nhập sụt giảm bởi ảnh hưởng của dịch COVID-19.

Các tổ chức tín dụng giữ nguyên nhóm nợ đã phân loại theo quy định đối với khoản nợ phát sinh trước ngày 23/1/2020, thuộc diện được cơ cấu lại thời hạn trả nợ, miễn giảm lãi suất trong khoảng thời gian từ ngày 23/1/2020 đến ngày 29/3/2020.

Đáng chú ý trong quy định là tổ chức tín dụng trích lập dự phòng rủi ro đối với toàn bộ dư nợ của khách hàng theo kết quả phân loại nợ được quy định tại Thông tư này đối với phần dư nợ được giữ nguyên nhóm nợ và trích lập dự phòng phần còn lại theo quy định hiện hành.

Bên cạnh đó, tổ chức tín dụng thực hiện trích bổ sung dự phòng cụ thể đến thời điểm 31/12/2021, tối thiểu 30% số tiền dự phòng cụ thể phải trích bổ sung; đến thời điểm 31/12/2022, tối thiểu 60% số tiền dự phòng cụ thể phải trích bổ sung; đến thời điểm 31/12/2023, 100% số tiền dự phòng cụ thể phải trích bổ sung.

Kể từ ngày 1/1/2024, tổ chức tín dụng căn cứ quy định của Ngân hàng Nhà nước về trích lập dự phòng rủi ro trong hoạt động của tổ chức tín dụng để trích lập dự phòng rủi ro đối với toàn bộ dư nợ, cam kết ngoại bảng của khách hàng, bao gồm cả số dư nợ được cơ cấu lại thời hạn trả nợ, miễn, giảm lãi và giữ nguyên nhóm nợ theo quy định tại Thông tư này. Theo đó các tổ chức tín dụng sẽ có ba năm trong lộ trình trích lập dự phòng rủi ro xử lý nợ. Đây là khoảng thời gian mà trước đó, giới chuyên môn đánh giá “vừa đủ” để nợ được xử lý dần theo phân loại và trích lập dự phòng lũy tiến sẽ không khiến nợ xấu tăng lên đột ngột, gây áp lực lên các ngân hàng.

Trên thực tế, trong 2020 nhiều ngân hàng cũng đã trích lập dự phòng rủi ro bao nợ xấu tỷ lệ cao tới 100% và hơn, điển hình như VCB (380%), CTG (160%), BIDV (quán quân khoản trích lập 1 tỷ USD với tỷ lệ 100%)…đảm bảo trong trường hợp Thông tư 01 được sửa đổi nhưng không gia hạn lộ trình trích lập dự phòng rủi ro dài hơi, các tổ chức cũng không bị dồn cục nợ xấu. Trong khi đó, ở một số tổ chức chưa thực hiện trích lập dự phòng rủi ro bao nợ xấu đầy đủ và có dư nợ cơ cấu lại vì COVID-19 khá cao như VPBank, TienphongBank…, thì lộ trình 3 năm đảm bảo để nhà băng vừa “thong thả” giãn nợ, vừa có nguồn lực thực hiện các hoạt động tín dụng và nghiệp vụ khác nhằm cạnh tranh trên thị trường.

Những ngân hàng có dư nợ cơ cấu do COVID-19 cao, sẽ giảm áp lực hơn với Thông tư 03

Có thể thấy triển vọng của những tổ chức tín dụng đã sẵn sàng đi trước sửa đổi Thông tư 01, trích lập dự phòng đầy đủ, được dự báo có điều kiện để tiếp tục gia tăng lợi nhuận mạnh mẽ trong năm 2021. Lợi nhuận của các tổ chức còn lại, nhờ Thông tư 03, vẫn sẽ có của ăn của dành không bị bào mỏng.

Nhìn chung, SSI Reseach đánh giá, Thông tư 03/2021 với lộ trình rộng 3 năm cùng các quy định nêu trên, sẽ tạo thuận lợi hơn cho các NHTM trong việc triển khai hỗ trợ các khách hàng bị ảnh hưởng tiêu cực từ đại dịch COVID-19.

Bên cạnh đó, Bộ phận Phân tích công ty này cũng cho rằng hoạt động kinh tế sôi động hơn cũng sẽ khiến cầu tín dụng và lạm phát tăng cao hơn trong nửa cuối 2021 khiến lãi suất tiền gửi gia tăng. Mặt bằng lãi suất tiền gửi vẫn tiếp tục ổn định trong hầu hết quý 2/2021 nhưng có thể nhích tăng từ 30-50 điểm phần trăm trong nửa cuối năm 2021.

Trước đó, cuối 2020, SSI Reseach đánh giá, trích lập dự phòng rủi ro tín dụng đã và sẽ là yếu tố tạo nên sự phân hóa lợi nhuận của các ngân hàng. Những nhà băng đã đẩy mạnh trích lập trong năm 2020 sẽ ít chịu áp lực từ việc sửa đổi Thông tư 01 và đạt tăng trưởng cao hơn.

Giả định là lạm phát sẽ đi theo hoạt động kinh tế sôi động, lãi suất tiền gửi thực sự tăng nhưng trong trách nhiệm hỗ trợ nền kinh tế tiếp tục hồi phục mạnh hậu COVID-19 và các ngân hàng chưa thể lập tức tăng lãi vay đuổi theo mặt bằng huy động tương lai, thì ngay cả như vậy, Thông tư 03/2021 cũng sẽ là “bệ đỡ” hỗ trợ cho lợi nhuận khối nhà băng đến cuối năm.