Nhưng cho dù một số ngân hàng trung ương cam kết sẽ duy trì chính sách nới lỏng cho đến khi nền kinh tế đã phục hồi rõ nét, thị trường vẫn không hoàn toàn tin như vậy. Kết quả là lãi suất đang có chiều hướng gia tăng ở một số nước trước áp lực của lạm phát, thậm chí buộc ngân hàng trung ương của một số nước đã phải đảo ngược chính sách tiền tệ của mình như Brazil, Nga và Thổ Nhĩ Kỳ mới đây.

Ở Singapore, nơi có giá bất động sản tăng mạnh tới 2,9% trong quý I năm nay – tốc độ bằng hơn cả năm 2020, ông Tharman Shanmugaratnam, Chủ tịch MAS (ngân hàng trung ương) và đồng thời là Bộ trưởng Cấp cao Singapore ngày 5/4 đã cảnh báo: “Rủi ro tăng lãi suất là một lời nhắc nhở rằng mọi người cần phải thận trọng trong quyết định mua bất động sản của mình”. Ông đưa ra cảnh báo này khi được hỏi về việc lãi suất dài hạn của Mỹ tăng lên sẽ tác động thế nào tới Singapore.

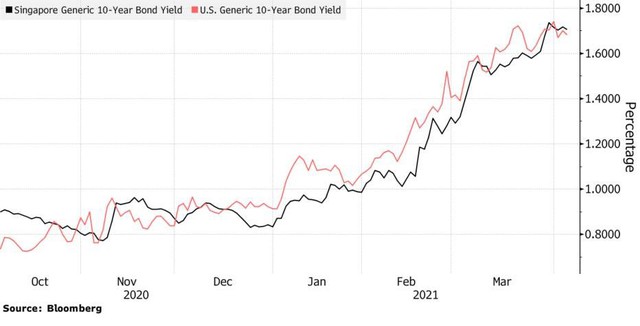

Thực tế thì lãi suất dài hạn của Singapore (đo bằng lợi suất trái phiếu Chính phủ kỳ hạn 10 năm) cũng đã biến động theo sát với lãi suất dài hạn của Mỹ, và hiện tại cả 2 đã cùng tăng lên ở mức cao trong hơn một năm qua, như hình dưới đây cho thấy.

Ông Shanmugaratnam nói thêm rằng: “Người mua nên nghĩ rằng lãi suất sẽ tăng, và phải chắc chắn về khả năng trả nợ gốc và lãi cho các khoản vay của mình trước khi đưa ra các cam kết tài chính dài hạn”.

Có thể nói lời cảnh báo trên cũng rất xác đáng trong trường hợp sốt đất ở Việt Nam, nơi mà nguyên nhân thực sự của cơn sốt hiện nay chính là lãi suất thấp kỷ lục trong cả hơn 2 thập kỷ qua, và vốn vay ngân hàng bằng nhiều con đường đã chảy vào bất động sản, mặc dù trên danh nghĩa thì tín dụng cho bất động sản cũng không tăng đột biến qua các con số thống kê về tín dụng được công bố.

Từ lời cảnh báo trên, và kết hợp với xu hướng tăng lên, dù vẫn còn tương đối nhẹ, của lãi suất trái phiếu Kho bạc kỳ hạn 10 năm của Việt Nam (tăng 5 điểm cơ bản từ tháng 1 đến tháng 3/2021), nhà đầu tư bất động sản, F0 hay Fn, nếu đã và đang định vay vốn ngân hàng để đầu tư, lướt sóng bất động sản (dù với mục đích vay khác đi để vay được vốn đầu tư bất động sản) thì cũng cần nghĩ rằng lãi suất ở Việt Nam sẽ tăng lên trong thời điểm không xa, đồng thời cần tính đến chuyện lỗ lãi sẽ như thế nào và khả năng chịu đựng về mặt tài chính của mình sẽ ra sao trong trường hợp không kịp “thoát hàng” mà không bị thua lỗ nặng.

Đối với những người mua bất động sản có mục đích để ở, nhất là những người làm công ăn lương, có thu nhập eo hẹp, ổn định và không có nguồn lực tài chính dự phòng, cũng cần phải rất thận trọng trong quyết định mua bất động sản của mình, đặc biệt là nếu quyết định mua được đưa ra hiện nay chỉ bởi lãi suất cho vay của ngân hàng đang “mềm”, làm cho bài toán mua bất động sản trả góp trở nên sáng sủa, khả thi hơn bao giờ hết.

Bài tính cần làm là vạch ra các kịch bản lãi suất tăng lên khác nhau rồi tính toán khoản trả góp hàng tháng so với tổng thu nhập để xem mình có khả năng tài chính “trụ” được không, và trong bao lâu. Đừng lạc quan tin tưởng rằng lãi suất sẽ được kiểm soát để không tăng lên ở Việt Nam để rồi đến lúc mọi chuyện xảy ra ngoài tầm kiểm soát sẽ dẫn đến những hậu quả đáng tiếc.

TS. Phan Minh Ngọc