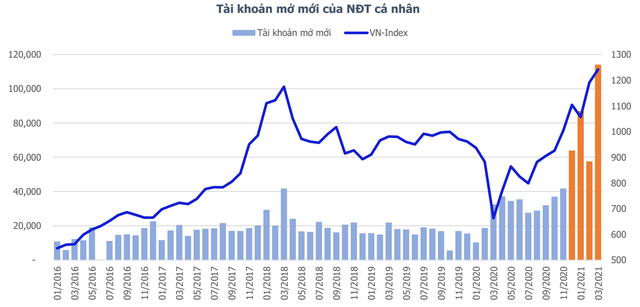

Trong báo cáo chiến lược mới được công bố, CTCK MBS cho rằng lượng tài khoản mở mới ở cả nhà đầu tư trong và ngoài nước chính là động lực giúp thị trường có chuỗi tăng vừa qua. Thanh khoản thị trường tiếp tục tăng mạnh và khối ngoại đã quay trở lại mua ròng cũng hỗ trợ cho xu hướng thị trường.

Thanh khoản trong tuần vừa qua đã vượt ngưỡng 14.400 tỷ đồng/phiên, mức cao nhất kể từ đầu tháng 2 và chỉ thấp hơn mức bình quân 15.400 tỷ đồng/phiên ở tháng 1. Tuy nhiên, kể từ đầu tháng 4 cho tới nay, thanh khoản thị trường đã xác lập kỷ lục mới, vượt qua đỉnh tháng 1 với 21.000 tỷ đồng/phiên ở cả 3 sàn HSX, HNX và Upcom.

Theo MBS, sở dĩ thanh khoản lập kỷ lục là do số lượng tài khoản mở mới trong tháng 3 tăng vọt và cũng xác lập mức kỷ lục. Số liệu từ Trung tâm Lưu ký chứng khoán cho biết số lượng tài khoản nhà đầu tư cá nhân trong nước mở mới tháng 3/2021 tăng vọt lên mức 113.191 tài khoản, cao nhất trong lịch sử. Trước đó, kỷ lục lịch sử được ghi nhận là tháng 1/2021 với 86.107 tài khoản cá nhân trong nước. Đặc biệt, số tài khoản do nhà đầu tư cá nhân nước ngoài mở mới trong tháng 3 cũng xác lập kỷ lục với 502 tài khoản, mức cao nhất kể từ tháng 5/2018.

Hiện tổng số tài khoản do nhà đầu tư cá nhân nước ngoài mở tại thị trường chứng khoán Việt Nam đạt 32.391 tài khoản. Tháng 3/2021 cũng ghi nhận số tài khoản của tổ chức đầu tư nước ngoài tăng trở lại sau khi nhóm nhà đầu tư tổ chức này đóng tài khoản nhiều hơn mở mới trong tháng 2. Cụ thể, đã có thêm 33 tài khoản tổ chức mở mới trong tháng 3, nâng tổng số tài khoản tổ chức lên 3.983 tài khoản.

MBS cho rằng thị trường đã phản ứng tích cực với thông tin này khi chỉ số vượt đỉnh lịch sử, thanh khoản bình quân toàn thị trường (bao gồm HSX, HNX và Upcom) kể từ đầu tháng 4 đang ở mức kỷ lục mới 21.000 tỷ đồng/phiên và khối ngoại đã trở lại mua ròng sau chuỗi 6 tháng bán ròng liên tiếp.

Điểm sáng trong tuần vừa qua đến từ diễn biến của khối ngoại, kể từ đầu tháng 4 cho tới nay khối ngoại đã mua ròng trở lại sau chuỗi bán ròng 6 tháng liên tiếp. Lượng mua ròng chủ yếu thông qua giao dịch thỏa thuận VHM và tuần vừa qua cũng là tuần mua ròng thứ 5 liên tiếp của khối ngoại thông qua giao dịch thỏa thuận. Bên cạnh đó, dòng tiền quốc tế cũng đang có dấu hiệu quay trở lại các thị trường mới nổi trong tháng 4 nhiều hơn như Việt Nam, Đài Loan, Thái Lan, Hàn Quốc,…Ngoài ra, dòng tiền qua kênh ETF cũng rất tích cực, tuần vừa qua các quỹ ETF tiếp tục hút ròng 9 triệu USD qua đó nâng lượng hút ròng kể từ đầu năm lên gần 21 triệu USD.

Nhịp điều chỉnh nếu diễn ra cũng không đáng ngại, VN-Index hướng tới vùng 1.300 điểm

Về kỹ thuật, MBS đánh giá thị trường sẽ tiếp tục duy trì xu hướng tăng trong sóng 5 trong trung hạn để hướng tới các ngưỡng kỹ thuật ở vùng 1.300 điểm. Xu hướng dài hạn tiếp tục nâng đỡ thị trường khi số cổ phiếu nằm trên MA200 vẫn trên mức 91%.

Mặc dù vừa có chuỗi tăng 8 phiên liên tiếp hay 5/6 tuần tăng vừa qua thì thị trường vẫn chưa đi vào trạng thái tăng nóng. Số cổ phiếu có RSI trên 70 vẫn chỉ loanh quanh 13,3%, thấp hơn rất nhiều so với mức 45,89% hồi tháng 1. Trong ngắn hạn, dù thị trường tăng chậm lại và giảm nhẹ ở 2 phiên cuối tuần nhưng thanh khoản tập trung ở nhóm cổ phiếu tăng vẫn lớn hơn so với nhóm cổ phiếu giảm trong 2 tuần vừa qua.

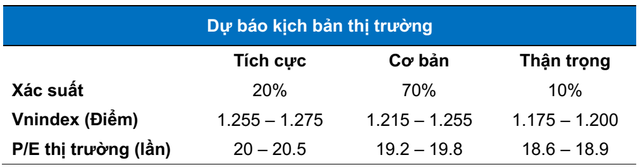

Theo MBS, trong kịch bản tích cực, chỉ số sẽ tiệm cận vùng kháng cự 1.255 – 1.275 điểm trong tuần này. Các thông tin vĩ mô trong và ngoài nước lúc này đang ủng hộ nhịp tăng của thị trường, dòng tiền cũng có sự dịch chuyển từ nhóm cổ phiếu vừa và nhỏ sang nhóm bluechips sẽ là động lực duy trì đà tăng, bên cạnh đó mùa báo cáo kết quả kinh doanh quý 1 cùng các thông tin từ ĐHCĐ sẽ là bệ đỡ cho thị trường.

Trong kịch bản cơ sở, chỉ số VN-Index có thể sẽ tiếp tục dao động rung lắc sideway trong biên hẹp từ 1.215 – 1.255 điểm khi các cổ phiếu trụ tiếp tục phân hóa và dòng tiền dịch chuyển sang các cô phiếu vừa và nhỏ.

Dự báo kịch bản thị trường tuần 12-16/4 của MBS

Trong trường hợp thị trường retest lại ngưỡng 1.215 điểm nhà đầu tư quan sát thanh khoản, nếu nhịp retest với thanh khoản thấp thì đó là dấu hiệu tích cực, trong trường hợp thanh khoản cao, thị trường có khả năng lui về vùng tích lũy trước đó.

MBS đánh giá trong kịch bản thị trường điều chỉnh cũng không đáng ngại và là thời điểm để cơ cấu danh mục do quá trình vượt đỉnh đã có thời gian tích lũy hơn 1 tháng.