Xu hướng “mọi thứ đều tăng giá” của thị trường chứng khoán bắt đầu từ năm ngoái đã được thúc đẩy bởi những nhà đầu tư đặt cược bằng số tiền họ đi vay. Trong đó bao gồm cả các day trader trên Robinhood và thậm chí là những nhà đầu tư lớn hơn như Archegos Capital Management.

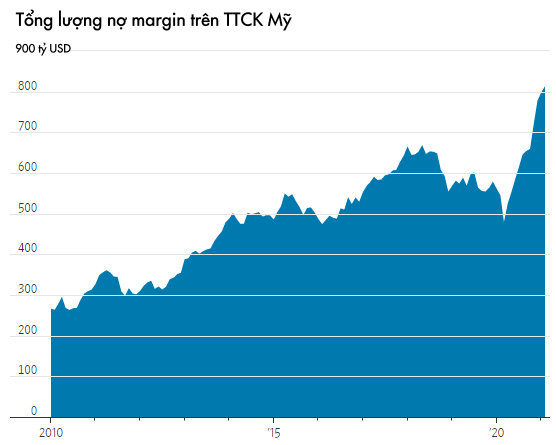

Theo dữ liệu từ Cơ quan Điều tiết ngành Tài chính (FINRA), tính đến cuối tháng 2, nhà đầu tư đã đi vay số tiền kỷ lục là 814 tỷ USD. Con số này tăng 49% so với 1 năm trước đó và là mức tăng hàng năm nhanh nhất kể từ năm 2007 – khi diễn ra cơn sốt chứng khoán trước cuộc khủng hoảng tài chính 2008. Trước đây, lần gần nhất thị trường chứng kiến lượng margin tăng nhanh như vậy là thời kỳ bong bóng dot-com năm 1999.

Số liệu của FINRA không phản ánh việc nhà đầu tư đi vay đã thúc đẩy đà tăng 53% của S&P 500 trong 12 tháng qua. Có nhiều yếu tố khác cũng đóng góp vào diễn biến khởi sắc này, đó là sự hồi phục của nền kinh tế Mỹ sau đại dịch và Fed nới lỏng chính sách tiền tệ.

Ngoài ra, dữ liệu của FINRA cũng không phải là thước đo hoàn hảo cho lượng nợ margin của nhà đầu tư. Ví dụ, dữ liệu còn bao gồm các khoản vay mà một số nhà đầu tư thực hiện cho những mục đích khác. Hơn nữa, việc lượng margin tăng lên cùng giá trị chung của thị trường là điều bình thường, bởi điều này làm tăng tổng số vốn nhà đầu tư có thể sử dụng để thế chấp.

Tuy nhiên, một số nhà phân tích cho rằng nợ ký quỹ tăng lên là yếu tố tạo nên bong bóng. Họ lo ngại rằng với mức độ đi vay như hiện tại, nhà đầu tư sẽ chịu tổn hại lớn nếu thị trường lao dốc.

Edward Yarderni – chủ tịch công ty tư vấn Yarderni Research, nhận định: “Nợ margin đã thúc đẩy thị trường tăng giá, nhưng cũng sẽ khiến những đợt sụt giảm trở nên trầm trọng hơn. Thị trường ngày tăng cao, thì dư nợ margin cũng càng đi xa. Và khi quả bong bóng nổ tung sẽ là một trong những yếu tố lý giải vì sao thị trường lao dốc.”

Giao dịch ký quỹ là một con dao 2 lưỡi. Tiền đi vay giúp nhà đầu tư củng cố sức mua, nhưng cũng khiến họ gặp rủi ro lớn hơn. Khi thị trường rớt giá, người cho vay có thể yêu cầu nhà đầu tư vay thêm hoặc bán cổ phiếu – đây được gọi là “margin call”.

Một số nhà quản lý đã bày tỏ sự lo ngại khi nhà đầu tư sử dụng quá nhiều đòn bẩy. Ủy ban Giao dịch Hàng hóa Tương lai (CFTC) cho biết trong 1 lưu ý gửi đến nhà đầu tư hôm thứ Ba rằng đòn bẩy kết hợp với sự “điên cuồng” trên các trang mạng xã hội có thể rất nguy hiểm.

Cơ quan này cho hay: “Giao dịch đầu cơ ngắn hạn luôn có rủi ro, nhưng việc kết hợp chiến lược này với những sản phẩm và trên một thị trường mà nhà đầu tư ít có kinh nghiệm, thì đòn bẩy và lời khuyên từ những người ẩn danh sẽ dẫn đến thảm họa.”

Dữ liệu của FINRA không phân chia tỷ lệ nợ margin của nhà đầu tư nhỏ so với nhà đầu tư lớn. Tuy nhiên, những “tay chơi” lớn nhất thường sử dụng các công cụ khác để tăng đòn bẩy như các công cụ phái sinh. Lượng đòn bẩy được sử dụng trong những giao dịch như vậy lại không có trong dữ liệu công khai, thường chỉ được tiết lộ sau khi khoản đặt cược này thất bại.

Ví dụ nổi bật nhất trong thời gian gần đây là Archegos – văn phòng gia đình của cựu quản lý quỹ phòng hộ Bill Hwang, đã sử dụng lượng đòn bẩy lớn đến kinh ngạc bằng cách dùng các hợp đồng phái sinh gọi là hợp đồng hoán đổi tổng lợi nhuận (total return swap). Cách thức này cho phép nhà đầu tư phần nào tác động đến mức tăng/giảm của một hoặc một rổ cổ phiếu mà không cần nắm giữ.

Đòn bẩy cũng cho phép những nhà đầu tư sành sỏi như Bill Hwang thực hiện các khoản đặt cược khổng lồ trong khi chỉ trả trước một khoản tiền nhỏ. Điều này tạo ra lượng đòn bẩy phiên bản “siêu lớn” so với những gì nhà môi giới trực tuyến như Robinhood cung cấp.

Thông thường, các quy định của Fed yêu cầu nhà đầu tư phải có ít nhất 50 cent tài sản thế chấp tại các công ty môi giới để dùng margin mua 1 USD cổ phiếu. Tuy nhiên, bằng cách sử dụng hợp đồng hoán đổi, Archegos có thể chỉ cần trả 15 cent cho 1 USD cổ phiếu. Việc này cho phép Archegos sở hữu danh mục đầu tư giá trị hơn nhiều so với lượng tài sản thực. Ước tính, công ty này quản lý 10 tỷ USD, nhưng các vị thế mà Hwang đặt cược đạt tới con số 30 tỷ USD.

Hiện tại, vẫn chưa rõ liệu có bao nhiêu công ty đầu tư khác sử dụng lượng đòn bẩy lớn như Archegos. Đó là bởi, thị trường hợp đồng hoán đổi tổng lợi nhuận không yêu cầu tiết lộ nhiều về chi tiết của giao dịch.

Josh Galper – giám đốc điều hành công ty nghiên cứu và tư vấn Finadium, cho biết: “Thị trường hợp đồng hoán đổi tổng lợi nhuận còn thiếu minh bạch hơn thị trường giao ngay. Do đó, nhà đầu tư tại đây không biết điều gì đang diễn ra.”

Tham khảo Wall Street Journal